- 30 Tage kostenfrei testen, im Anschluss ab 9 Euro pro Monat

- Digitale Buchhaltung dank DATEV-Integration

- VISA Business-Karten, Unterkonten uvm.

Das Nutzungsverhalten von Unternehmen, Selbstständigen und Freiberuflern unterscheidet sich meist recht deutlich von dem eines Privatkunden. Banken offerieren schon deshalb nicht ohne Grund gezielt Angebote für ein Geschäftsgirokonto, bei dem Nutzer zwar eine gewisse Kontoführungsgebühr entrichten, dafür aber kostenlose Transaktionen oder Abhebungen vornehmen müssen. Die Produkte aber variieren in der Gestaltung so sehr, dass es niemals eine pauschale Antwort bei der Suche nach dem besten Konto geben kann. Denn die Modelle sind so unterschiedlich wie die Bankkunden selbst. Zudem zeichnen sich einige andere Kontomodelle dadurch aus, dass Verbraucher diese ebenso gut als gebührenfreies Girokonto eröffnen oder als Firmenkonto nutzen können. Je nachdem, welche Leistungen sich Antragsteller vom neuen Konto versprechen, sollte der Girokonto Vergleich gewichtet werden.

pentaJETZT BEIM ANBIETER ANMELDEN: www.getpenta.com/deDiese Punkte spielen beim Geschäftsgirokonto eine Rolle:

- monatliche Kontoführungsgebühr

- Entgelte für Vergabe von EC- und Kreditkarten

- Gebühren für Ausführung von Transaktionen

- jährlicher Zinssatz für den Dispositionskredit

- mögliche Zinsen für Guthaben auf dem Konto

- der Support der neuen Hausbank

- Qualität des Online- und Mobile-Banking

1. Geschäftskonto – ohne Kreditlinie meist kaum vorstellbar

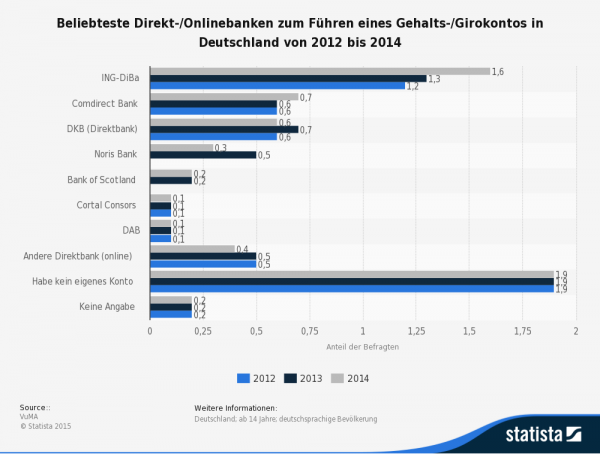

Hier eine Statistik zu den bei Geschäftskunden beliebtesten Banken im Jahr 2014

Notfalls Dispo auf Basis des Durchschnitts-Einkommens

Haben Kunden Rechnungen fristgerecht bezahlt? Sind Abbuchungen planmäßig vorgenommen worden und welchen Kontostand weist der Account aktuell auf? Auf ein Girokonto mit Dispo legen die meisten Geschäftskunden von Banken Wert, um in schwierigen Situationen zahlungsfähig zu bleiben. Denn Gehälter an Mitarbeiter müssen auch dann vereinbarungsgemäß gezahlt werden, wenn nicht genug Guthaben vorhanden ist, weil mal wieder mehrere Schuldner ihren Pflichten nicht rechtzeitig nachgekommen sind. Als Spielraum für den Dispokredit sehen Konto-Anbieter wie bei privater Nutzung meist eine Obergrenze in Höhe des 2- oder 3-fachen Netto-Monatseinkommens vor. Unternehmen verbuchen meist keinen konstanten, gleichbleibenden Kontostand. Vielmehr kann es zu saisonal bedingten Schwankungen kommen. Aus diesem Grund ermitteln Banken anhand der Kontounterlagen im Regelfall einen monatlichen Durchschnittswert, der wiederum als Dispo-Maximalwert angesetzt wird.

Wie für alle Kunden gilt: Der Dispo zum Geschäftsgirokonto sollte nicht ständig ausgereizt werden. Fehlt das nötige Kapital, sind normale Darlehen bei dauerhaftem Bedarf dank deutlich geringerer Zinssätze die weitaus bessere Wahl.

Zwischenfazit:

Auf einen Dispokreditrahmen möchten oder können gerade Geschäftskunden in den meisten Fällen nicht verzichten. Kunden, die kein regelmäßiges festes Einkommen auf dem Konto verbuchen, müssen nicht zwingend ohne einen Verfügungsrahmen über die Runden kommen. Vielmehr wissen Banken um die besonderen Gegebenheiten selbstständiger und freiberuflicher Kunden und ermitteln ganz einfach ein wahrscheinliches durchschnittliches Einkommen.

2. Was kosten mich die Karten zum Geschäftsgirokonto?

Als mögliche Faktoren für Konto-Kosten an diesem Punkt sind zu nennen:

- die Jahresgebühr für die Kreditkarte als solche

- mögliche Mindestumsätze, die teils bei kostenlosen Karten verlangt werden

- Gebühren bei Abhebungen an Automaten der eigenen Bank (sowie ihrer Partner)

- Entgelte für Bargeldabhebungen an Fremdautomaten (insbesondere im Ausland)

- Kosten für Partner-, Folge- und Ersatzkarten

Wie schon erwähnt: Mancher Kontonutzer gibt sich nicht mit der EC- oder Kreditkarte für eine Person zufrieden. Die Thematik kennen auch viele Verbraucher, die ein kostenloses Gemeinschaftskonto eröffnen. In diesem Fall sind ergänzende Gebühren für die Bereitstellung zusätzlicher Karten ebenfalls bei vielen Instituten am Markt gang und gäbe. Kommt es zum Verlust einer Karte oder zu einem Schaden, der nach Ersatz ruft, können ebenfalls Gebühren entstehen. Vor allem aber sollten Kontoinhaber auf etwaige Mindestumsätze achten, bevor sie übereilt ihr Girokonto wechseln und ihr altes Girokonto kündigen und im schlimmsten aller denkbaren Fälle nach dem Kontoumzug für ihr Geschäftsgirokonto später sogar mehr zahlen als zuvor. Aus Bankensicht sind solche Anforderungen durchaus lukrativ. Wird – wie vielerorts üblich – wenigstens im Ausland für Bezahlungen, Überweisungen vom Kartenkonto oder vor allem Bargeldabhebungen Entgelte fällig, kommt bis zum Erreichen des Mindestanforderungen für die gebührenfreie Karten-Vergabe für Konto-Anbieter eventuell eine recht ordentliche Summe zusammen. Zum Leidwesen der Kunden, die sich von den ersten Werbeaussagen der Banken deutlich mehr versprachen.

pentaJETZT BEIM ANBIETER ANMELDEN: www.getpenta.com/de

Kurzes Fazit:

Je mehr Nutzer Zugriff auf das Geschäftskonto erhalten müssen, desto wichtiger ist für Kunden der Vergleich der jeweiligen Konditionen. Bei einigen Banken gibt es wenigstens eine Partnerkarte kostenlos, bei anderen Anbietern kosten EC- und Kreditkarten ab der ersten Karte bereits Geld. Die Jahresgebühren entfallen unter Umständen, wenn ein gewisser Mindestumsatz pro Jahr erreicht wird. Diese Einsparung aber muss aus Sicht der Kunden in einem sinnvollen Verhältnis zu den Entgelten stehen, die in der einen oder anderen Form bei den meisten Banken durch den Karteneinsatz im In- und Ausland entstehen.

3. Experten empfehlen bei Auslands-Kartennutzung bewussten Umgang

Besonders wichtig ist der Gebührenvergleich an dieser Stelle natürlich, wenn mehrere Personen mit Karten Geld vom Konto abheben können. Dann nämlich können im Ernstfall parallele Gebühren auftreten, die bei ständigen Abhebungen merklichen Einfluss auf den Kontostand haben können. Auch hier kann die genaue Planung beim Sparen helfen. So kann ein Nutzer eventuell eine einmalige größere Summe für alle Berechtigten abheben und eine manuelle Verteilung vornehmen. Schwierig ist dies natürlich, wenn sich Kontoberechtigte an unterschiedlichen Orten aufhalten und Spesen übers Geschäftskonto abzurechnen sind. Zudem lohnt es sich abzuwägen, ob bargeldlose Bezahlungen im Vergleich zur Barzahlung nicht die bessere Wahl sind. Gerade mit Kreditkarten können Verbraucher je nach Anbieter bei vielen Millionen Akzeptanzstellen weltweit kostenlos bezahlen. Vergessen dürfen Kunden dabei aber nicht, dass spätestens die Abhebung von Bargeld außerhalb der Europäischen Union sehr häufig steigende Kosten verursacht.

Letztes Zwischenfazit:

Werden die girocard und die Kreditkarte nicht allein in der Heimat genutzt, raten Experten zu einem besonders genauen Konditionsabgleich. Denn in diesem Fall kann das Verlassen der Eurozone bereits deutlich höhere Entgelte nach sich ziehen. Außerhalb der EU und des Europäischen Wirtschaftsraums kann es dann nochmals teurer werden, Bargeld ab Geldautomaten abzuheben.

4. Online- & Mobile Banking: beim Geschäftsgirokonto Priorität

Einfacher gelingt vielfach das Mobile Banking. Wenngleich auch hier gewisse Bedingungen erfüllt sein müssen, damit Kunden per Smartphone oder Tablet PC Zugang zu ihren Konten erhalten können. Natürlich kann der Zugriff direkt über den mobilen Browser erfolgen. Dies aber ist eben nicht das, was sich moderne Kunden vom Banking über mobile Endgeräte wünschen. Eher geht es Kontonutzern darum, direkt ohne den Umweg über den Internetzugang Transaktionen ausführen zu können. Für diesen Fall bieten immer mehr deutsche Banken ihren Kunden Apps, die auf den Geräten kostenlos installiert werden. Achten müssen User darauf, dass sie die Programme am besten über die Webseiten der Anbieter und nicht selbst über die bekannten Download-Portale herunterladen. Denn dort tummeln sich regelmäßig allerlei Apps von Dritt-Anbietern, die möglicherweise zu einem Datenmissbrauch führen, zumindest aber unnötige Kosten verursachen. Von etwaigen Kompatibilitäts- und Anwendungsproblemen externer Programme abgesehen.

pentaJETZT BEIM ANBIETER ANMELDEN: www.getpenta.com/deWorauf müssen potentielle Mobile Banking-Nutzer also achten?

- Apps müssen Original-Software der Bank (oder ihres IT-Partners) sein.

- Mobile Endgeräte müssen die technischen Anforderungen erfüllen und über die aktuellste Betriebssystem-Version verfügen.

- Zwingend erforderlich ist die Installation der Apps fürs jeweilige Betriebssystem.

- Mobile Internetverbindung muss schnell und zuverlässig arbeiten.

5. Fazit zum Geschäftsgirokonto:

Bilderquellen: shutterstock.com

- 30 Tage kostenfrei testen, im Anschluss ab 9 Euro pro Monat

- Digitale Buchhaltung dank DATEV-Integration

- VISA Business-Karten, Unterkonten uvm.